株取引の始め方 と 株を取引する前に知っておきたいこと(初心者向け)

日本株の取引について

株取引の始め方(初心者向け)

- 証券口座を作る

SBI証券、楽天証券などで口座を開設。株を売買するための専用口座。 - 証券口座に入金する

銀行口座から証券口座へ入金して、取引の資金を用意する。 - 銀行口座と証券口座を連携する

自動入金やスムーズな出金ができるように設定しておくと便利。 - スマホに証券アプリを入れる

スマホで株価確認、注文、資産管理ができる。

Web にログインすることで取引もできます

パソコンにカブ取引アプリを入れると一度に複数の銘柄のチャートを見ることが可能になります

通常は取引明細などが郵送で送付されますが電子化することによって取引手数料が無料になったり安くなったりする証券会社もあります

電話で売り買いの依頼をできる証券会社もありますが手数料が高いのでオンライン取引の証券会社をおすすめします

売買の流れ(実務)

- 株を買う:銘柄選定 → 買い注文(成行・指値・PTS選択可) → 約定 → 保有。

- 株を売る:銘柄選定 → 売り注文 → 約定 → 損益確定。

- PTSでの発注や呼値単位の違い、約定条件は証券会社やPTS運営者ごとに異なるため発注前に確認すること

株取引で覚えておきたいこと

取引の基本と時間

- 取引日と取引時間(通常取引):午前 9:00〜11:30、昼休み 11:30〜12:30、午後 12:30〜15:30(証券会社の注文受付開始時刻は各社で異なる) 日本取引所グループ。取引日は平日、休場は土日・国民の祝日・年末年始など 日本取引所グループ。夜に注文を予約することができます

銘柄コードと取引単位と市場

- 銘柄コード:英数字4桁 キオクシアホールディングス(285A)フジクラ【5803】。

- 取引単位:基本は100株単位(銘柄による)。

- 市場区分:プライム市場(大企業向け)、スタンダード市場(中堅向け)、グロース市場(成長企業向け) 日本取引所グループ。

注文の種類と決済

- 成り行き注文/指値/逆指値/期間指定:即時約定、価格指定、条件発動、注文有効期間の設定ができる。当日の最後の取引を指定する-引成の方法もある

- 権利確定日:配当や優待取得の基準日。

- 決済(受渡)日:売買成立後、通常は2営業日後に株と代金が移動する。

- 差金決済禁止(同一日ルール):同一日に同一銘柄を同一資金で「買→売→買」または「売→買→売」する形は制限され、追加資金が必要になる場合がある(証券会社の警告表示) 日本取引所グループ。

特定口座・一般口座・NISA口座の3つの種類と違い

| 口座の種類 | 税金の扱い | 確定申告 | 損益通算・繰越控除 | 特徴 |

|---|---|---|---|---|

| NISA口座 | 非課税 | 不要 | 不可 | 利益・配当が非課税。年間360万円まで投資可能(2024年以降)。1人1口座のみ。 |

| 特定口座(源泉徴収あり) | 課税(20.315%) | 原則不要 | 可(申告すれば) | 証券会社が税金を自動計算・納税。初心者におすすめ! |

| 特定口座(源泉徴収なし) | 課税(20.315%) | 必要 | 可 | 証券会社が年間取引報告書を作成。自分で申告・納税する。 |

| 一般口座 | 課税(20.315%) | 必要 | 可 | すべて自分で計算・申告。非上場株などで使われる。 |

🎯 それぞれの使い方のポイント

✅ NISA口座

- 非課税の特別枠で、売却益や配当金に税金がかからない!

- 年間360万円まで投資可能(つみたて枠120万円+成長投資枠240万円)

- 損益通算や繰越控除はできないので、損失が出ても他の口座と相殺できない

- 1人1口座のみ。複数の証券会社では開設できない

✅ 特定口座(源泉徴収あり)

- 利益が出たら自動で税金が引かれるので、確定申告不要

- 他の口座と損益通算したい場合は申告すれば可能

- 初心者に最もおすすめの口座タイプ!

✅ 特定口座(源泉徴収なし)

- 証券会社が損益計算してくれるけど、申告と納税は自分でやる

- 副業や他の所得と合算して申告したい人向け

✅ 一般口座

- すべて自分で計算・申告・納税が必要

- 非上場株や特殊な取引で使うことがあるけど、初心者には不向き

呼値の単位(ティックサイズ)の説明

- 証券市場では売買価格の刻み幅(呼値単位/ティック)が価格帯ごとに定められている。たとえば、価格帯ごとの代表的な単位は次の通り(一例、東京証券取引所ルールに基づく) 日本取引所グループ:

- 〜1,000円以下:0.1円

- 〜3,000円以下:0.5円

- 〜5,000円以下:1円

- 〜10,000円以下:5円または10円(銘柄や区分により変動)

- 〜30,000円以下:5円または10円(表示例では30,000円以下は5円区切りが一般的)

- 高額帯:さらに大きな刻み(50円, 100円, 500円など)になる場合がある 日本取引所グループ.

- 呼値単位は市場ルールやETF等の区分で調整されることがあるため、取引前にJPXや各証券会社の最新ルールを確認すること 日本取引所グループ.

🧭 気配値板(板情報)

「これから売りたい・買いたい」注文の一覧表で、株価ごとの注文数が表示される。売りと買いの“待機中の注文”が見える!

気配値板のイメージ

| 売り株数(売気配) | 気配値(株価) | 買い株数(買気配) |

|---|---|---|

| 30,500 | OVER | |

| 1,200 | 2,150円 | |

| 800 | 2,140円 | |

| 500 | 2,130円 | |

| 2,000 | 2,120円 | |

| 600 | 2,110円 | |

| 20,000 | 2,100円 | |

| 2,090円 | 1,500 | |

| 2,080円 | 9,000 | |

| 2,070円 | 2,500 | |

| 2,060円 | 700 | |

| 2,050円 | 1,800 | |

| UNDER | 50,000 |

💡 見方のポイント

- 中央の価格帯(2,100円前後)が現在の気配値。

- 売り注文が多い価格帯:2,100円(20,000株)

- 買い注文が多い価格帯:2,080円(9,000株)

- (OVER/UNDER)は画面から確認できない価格帯

🔍 板情報から読み取れるポイント

① 売り注文が厚い価格帯(2,100円に20,000株)

- 意味:この価格には売りたい人が多く、上値の壁になりやすい。

- 予想:株価が2,100円に近づくと売り圧力が強まり、反落する可能性がある。

② 買い注文が厚い価格帯(2,080円に9,000株)

- 意味:この価格には買いたい人が多く、下値の支えになりやすい。

- 予想:株価が下がっても2,080円付近で買いが入り、反発する可能性がある。

③ (OVER:30,500株、UNDER:50,000株)

- 意味:(UNDER)が多い=買い意欲が強い!

- 予想:板の下側に勢いがあるので、株価は上昇しやすい流れかも?

📈 まとめ:この板の動きの読み方

| 状況 | 読み方 |

|---|---|

| 買い注文が多い(UNDER 50,000株) | 買い勢力が強く、上昇の可能性あり |

| 売り注文が壁になっている(2,100円) | この価格を超えるには強い買いが必要 |

| 下値に支えがある(2,080円) | 下落しても反発しやすい |

価格を上げたくない大口が蓋をしている可能性がある

オーバーの売りが少ない場合は買いが進んで売りが少なくなっている場合が多い

板の分厚い方に進むと思われるが 実は板の分厚い方に進むことが多い

特別気配となり価格がすぐに決まらない時もあります

💡 実践アドバイス

- 買いで入るなら:2,080円付近で押し目買いを狙うのが安全。

- 売りで入るなら:2,100円付近で利確や逆張りを検討。

- 成り行き注文の偏りもチェック!買いが多ければ上昇、売りが多ければ下落の兆し。

板は「市場の心理」が見える鏡みたいなもの!

🧾 歩み値(あゆみね)

「すでに成立した売買の履歴」を時系列で表示したもの。リアルな取引の足跡!

歩み値のイメージ

| 時刻 | 約定価格 | 約定株数 | 売買区分 |

|---|---|---|---|

| 09:01:15 | 1,000円 | 500株 | 売り約定(↓) |

| 09:01:16 | 1,000円 | 300株 | 買い約定(↑) |

| 09:01:18 | 1,010円 | 200株 | 買い約定(↑) |

| 09:01:20 | 1,005円 | 100株 | 売り約定(↓) |

- 「↑」は買い気配で約定した=買い注文が強い

- 「↓」は売り気配で約定した=売り注文が強い

- 同じ方向の約定が続くと、トレンドの兆しになることも!

🔍 使い分けのポイント

| 項目 | 気配値板 | 歩み値 |

|---|---|---|

| 表示内容 | これから成立するかもしれない注文 | 実際に成立した取引の履歴 |

| 目的 | 指値の参考、板の厚みを確認 | 売買の勢い、トレンドの兆しを確認 |

| 更新頻度 | リアルタイム(注文が出るたび) | リアルタイム(約定ごと) |

| 注目点 | 板の厚み、価格帯の偏り | ↑↓の連続、約定量の変化 |

PTS(私設取引システム)の説明

- PTS(Proprietary Trading System)とは:証券取引所ではない私設の取引システムで、取引所の取引時間外(早朝・夜間・深夜)にも株の売買ができる仕組み

- 特徴:市場時間外でも売買可能、価格刻みがより細かい場合がある(例:取引所では1円刻みのところPTSで0.1円刻み)ため、より細かい価格指定ができることがある SBI証券。

- 利用時の注意:流動性が低いと約定しにくい、手数料や扱う銘柄・時間帯はPTS事業者や証券会社で異なる、PTSの約定と権利付与の扱いは通常取引とルールが異なる場合があるので事前確認が必要

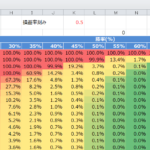

株価チャートの移動平均線とゴールデンクロス/デッドクロス

移動平均線(MA)

- 移動平均線とは:一定期間の株価の平均値を線でつないだもの。短期(例:5日・25日)、中期(75日)、長期(100日など)と複数期間を組み合わせて使うのが一般的

- 使い方:トレンドの方向を把握するために用いられ、短期線が長期線の上にあれば上昇トレンド、下にあれば下降トレンドの傾向を示す

ゴールデンクロスとデッドクロス

- ゴールデンクロス:短期の移動平均線が長期の移動平均線を下から上へ突き抜ける場面で、買いシグナル(上昇トレンドの始まりの目安)とされる

- デッドクロス:短期線が長期線を上から下へ突き抜ける場面で、売りシグナル(下降トレンドの始まりの目安)とされる O

- 注意点:シグナルだけで売買判断するのは危険。ダマシ(偽のクロス)や時差があるため、出来高・RSI・MACD等他指標と併用し、資金管理(損切り)を必ず設定すること

RSIの目安(補足)

- RSI(0〜100):一般に70〜80%台以上で「買われ過ぎ」、20〜30%台以下で「売られ過ぎ」の目安とされる。ただし銘柄や相場局面によって振れ幅は変わるため単独判断は避けること。

株式分割(株式の分割)の説明

- 株式分割とは:既存の株式を分割して1株を複数の株にする手続きで、1株の価値(株価)は理論的に分割比率で小さくなるが、投資家の持ち株比率や会社の時価総額は変わらない 日本取引所グループ。

- 目的と効果:1株当たり価格を下げて投資家の購入しやすさを高め、流動性を向上させることが多い。分割後は取引単位・最低購入金額が下がり、個人投資家の参入が増える可能性がある 日本取引所グループ。

- 表示と手続き:分割の実施は上場会社の公表情報により確認でき、実施日や分割比率、適用基準日が示される 日本取引所グループ。

権利日と同じ考えで株式分割日より前に株価は変化する

IPO(新規公開株)の説明

- IPOとは:未上場企業が初めて証券取引所に株式を上場すること(Initial Public Offering)で、一般投資家が公開価格または抽選で株を取得できる機会が生まれる

- 特徴:上場直後に需給で株価が上昇するケースが多く、初値(上場初日の市場で成立する価格)で利益が出ることを期待して投資家が応募するが、初値が公募価格を下回るリスクもある

- 申し込みと配分:証券会社を通じて応募し、抽選や配分で購入が決まる。IPOは発行体や引受証券会社の条件により当選確率や割当が変わる

税金(利益にかかる税率・補足)

- 上場株式の譲渡益・配当:原則、所得税15%、住民税5%、復興特別所得税0.315% 合計で 20.315%(申告分離課税が一般的)。NISAなど非課税枠や損益通算・繰越控除の制度もあるため利用を検討すること。

リスク管理と用語(要点)

- 損切り:想定外に損失が拡大する前に手仕舞う。

- 塩漬け:含み損のまま保有し続けること。

- ナンピン:下落時に買い増して平均単価を下げる手法(リスク大)。

- 差金決済に関する注意:同一日の同一銘柄で同一資金を回転させる取引は制約があるため、繰返し取引する場合は追加資金を用意するかルールを確認すること 日本取引所グループ。

値幅制限とストップ高・ストップ安(具体的説明)

- 値幅制限(価格変動制限)は1日あたりの最大上下幅を区分ごとに定める仕組みで、急激な乱高下を抑えるために設定される。

- ストップ高は当日の上限価格に到達してこれ以上買いが成立しにくい状態、ストップ安は当日の下限価格に到達してこれ以上売りが成立しにくい状態を指す。これらは需給が極端に偏っていることを示す重要なシグナルで、翌営業日の寄付動向を左右することが多い。

- 値幅制限の区分や具体的な算出方法は価格帯や銘柄分類で変わるため、詳細はJPX(日本取引所グループ)等の公式ルールで確認すること。市場混乱時にはサーキットブレーカーなど別ルールが適用される場合がある

| 基準値段(前日終値など) | 制限値幅(上下) |

|---|---|

| ~100円未満 | ±30円 |

| 100円以上~200円未満 | ±50円 |

| 200円以上~500円未満 | ±80円 |

| 500円以上~700円未満 | ±100円 |

| 700円以上~1,000円未満 | ±150円 |

| 1,000円以上~1,500円未満 | ±300円 |

| 1,500円以上~2,000円未満 | ±400円 |

| 2,000円以上~3,000円未満 | ±500円 |

| 3,000円以上~5,000円未満 | ±700円 |

| 5,000円以上~7,000円未満 | ±1,000円 |

| 7,000円以上~10,000円未満 | ±1,500円 |

| 10,000円以上~15,000円未満 | ±3,000円 |

| 15,000円以上~20,000円未満 | ±4,000円 |

| 20,000円以上~30,000円未満 | ±5,000円 |

| 30,000円以上~50,000円未満 | ±7,000円 |

表にない価格は次のホームページを参考

この制限値幅は、1営業日あたりの最大上下変動幅を示していて、ストップ高・ストップ安の基準

高額帯の値幅や、ストップ高になったときの翌営業日の拡大ルールもある

ローソク足の基本と読み方

チャートとローソク足と出来高

- ローソク足は一定期間の「始値・高値・安値・終値」を1本で表す。実体(始値と終値の差)で買い・売りの優勢を示し、上ヒゲ・下ヒゲはその期間の高値・安値の試しを示す

- 陽線(終値が始値より高い)は買い優勢、陰線(終値が始値より低い)は売り優勢を示す。実体の長短やヒゲの長さで勢いや転換のヒントを得られる

代表的なローソク足パターン(実戦でよく見る例)

- 包み足(エンガルフィング):前日の小さなローソク足を次の日の大きな逆向きの足が包む形。上昇包みなら買い転換、下降包みなら売り圧力の強まりの示唆になる

- ハンマー(トンカチ):下落途中で出る下ヒゲの長い小さな実体の足。下値での買い圧力を示し、反転(上昇)のサインになることがある

- 上ヒゲ・下ヒゲの長い足:上ヒゲが長ければ上値の重さ、下ヒゲが長ければ下値での支えを示す。単体より出来高や周囲の足の並びで信頼度を判断する

(パターンは参考材料で、単独での売買判断は危険。出来高や他指標と合わせること)

酒田五法

出来高の読み方(ローソク足と合わせる理由)

- 出来高はその期間に取引された株数で、価格変動の“裏付け”になる。出来高が伴う上昇は信頼性が高く、出来高の薄い上昇はダマシになりやすい

- 典型的には「価格上昇+出来高増=強い上昇」「価格下落+出来高増=強い売り圧力」、逆に出来高減少はトレンド継続力が弱いサインとされる

補足:ローソク足パターンの信頼度を高める条件(実践ポイント)

- 出来高の増加が伴うこと。出来高で裏付けがあるパターンは成功確率が上がる

- 移動平均線やRSIなど他指標との整合。クロスやオシレーターの極端値と組み合わせると誤シグナル(ダマシ)を減らせる

🕯️ローソク足チャートの代表パターン一覧

ローソク足は、投資家心理や相場の転換点を視覚的に捉えるための重要なツールです。以下は、よく使われる主要パターンです。

1. 大陽線(だいようせん)

- 特徴:始値より終値が大きく上昇。実体が長く、ヒゲが短い。

- 意味:強い買い圧力。上昇トレンドの始まりや継続を示唆。

2. 大陰線(だいいんせん)

- 特徴:始値より終値が大きく下落。実体が長く、ヒゲが短い。

- 意味:強い売り圧力。下落トレンドの始まりや継続を示唆。

3. コマ(十字線)

- 特徴:始値と終値がほぼ同じ。実体が非常に短く、上下にヒゲがある。

- 意味:迷いの相場。売り買いの力が拮抗している。

4. ハンマー(Hammer)

- 特徴:下ヒゲが長く、実体が小さい。上昇・下降どちらでも出現。

- 意味:下落トレンドの反転サイン。買い戻しの兆候。

5. 流れ星(Shooting Star)

- 特徴:上ヒゲが長く、実体が小さい。高値圏で出現。

- 意味:上昇トレンドの反転サイン。売り圧力の強まり。

6. 包み足(Engulfing)

- 陽の包み足:前の陰線を次の陽線が完全に包む。

- 陰の包み足:前の陽線を次の陰線が完全に包む。

- 意味:トレンド転換の強いサイン。

7. ピンバー(Pin Bar)

- 特徴:ヒゲが非常に長く、実体が小さい。

- 意味:反転の可能性が高い。ヒゲの方向と逆に動く傾向。

8. 三兵(Three Soldiers)

- 赤三兵:連続した3本の陽線。

- 黒三兵:連続した3本の陰線。

- 意味:強いトレンドの継続を示す。

📌補足:ローソク足の構造

| 部位 | 説明 |

|---|---|

| 実体 | 始値と終値の差。色で上昇・下落を表す(陽線=上昇、陰線=下落) |

| 上ヒゲ | 高値までの伸び。 |

| 下ヒゲ | 安値までの伸び。 |

| 始値 | その期間の最初の価格。 |

| 終値 | その期間の最後の価格。 |

🔍使い方のポイント

- ローソク足単体ではなく、前後の流れや出来高、他のテクニカル指標と併用することで信頼性が高まります。

- 同じ形でも、出現する位置(高値圏・安値圏)によって意味が変わるため、文脈が重要です。

株価が下がってその後あまり下がらない時 出来高が減っている時は売枯れている時がある

その時は購入のチャンスかも

🌟カップウィズハンドル

カップウィズハンドルは、株価が上昇する前兆として注目されるチャートパターン📈アメリカの投資家ウィリアム・オニールが提唱したチャートパターンで、株価が「U字型のカップ」を描いたあと、「右肩に小さな押し目(ハンドル)」を作って、再び上昇する形

🔍構造のポイント

- カップ部分:株価がゆるやかに下落し、底を打って再び上昇。U字型が理想的

- ハンドル部分:カップの右肩で短期的な調整が入り、買いの足場を固める

- ブレイクアウト:ハンドルの高値を超えると、上昇トレンドが始まる可能性が高い

📊見極めのコツ

- 形成期間:カップは7〜65週、ハンドルは短すぎず長すぎずが理想

- 出来高:ブレイク時に出来高が急増すると信頼度アップ

- だまし回避:形だけで判断せず、移動平均線やファンダメンタルも確認することが大事

🌟 株式投資で得られる利益

💹 キャピタルゲイン(売買差益)

- 意味:株を安く買って高く売ることで得られる利益。

- 例:1株1,000円で買った株を1,500円で売れば、500円のキャピタルゲイン。

- 魅力:短期間で大きな利益を狙える。特に成長株やIPO銘柄で期待される。

- 注意点:値下がりすれば損失(キャピタルロス)になる。タイミングの見極めが重要。

- 税金:利益には約20.315%の税金がかかる(譲渡所得)

💰 インカムゲイン(保有中の収益)

- 意味:株を持っているだけで得られる収益。主に配当金や貸株料など。

- 例:株価1,000円の銘柄で年間配当が25円なら、配当利回りは2.5%。

- 魅力:安定した収入源。長期保有に向いている。

- 注意点:業績悪化で減配・無配になることも。

- 税金:配当にも約20.315%の税金がかかる(配当所得)

🎁 株主優待(日本株ならではの特典)

- 意味:企業が株主に贈る自社製品や割引券などのプレゼント。

- 例:外食チェーンの食事券、スーパーの商品券、映画の無料券など。

- 魅力:生活費の節約やレジャーに使える。企業のファンになる楽しさも。

- 注意点:最低保有株数の条件あり。優待廃止や改悪のリスクもある。

- 補足:優待の価値を金額換算すると、配当と合わせて高利回りになることも

💳 信用取引とは?

- 意味:証券会社からお金や株を借りて、自己資金以上の取引をする方法。

- 特徴:

- レバレッジ効果:自己資金の約3.3倍まで取引可能

- 信用買い:株価が上がると予想して借りた資金で株を買う

- 信用売り(空売り):株価が下がると予想して借りた株を売る

- 必要なもの:

- 信用取引口座の開設

- 委託保証金(担保)の入金

- 取引期限(制度信用は原則6ヶ月、一般信用は無期限もあり)

📉 空売りとは?

- 意味:持っていない株を借りて先に売り、後で安く買い戻して利益を得る方法。

- 流れ:

- 株を借りて売る(例:1株1,000円で売却)

- 株価が下がる(例:800円に下落)

- 安く買い戻して返却 → 差額が利益(1,000円−800円=200円)

- メリット:

- 株価が下がる局面でも利益を狙える

- 保有株の下落リスクをヘッジできる(つなぎ売り)

- デメリット:

- 株価が上がると損失が無限に膨らむ可能性あり

- 貸株料や逆日歩などのコストが発生する

- 空売り規制により取引が制限されることもある

🧠 制度信用と一般信用の違い

| 項目 | 制度信用 | 一般信用 |

|---|---|---|

| 返済期限 | 原則6ヶ月 | 無期限もあり |

| 空売り対象 | 貸借銘柄のみ | 証券会社が選定した銘柄 |

| コスト | 貸株料+逆日歩 | 貸株料のみ(高め) |

証券会社などの大口が空売りしてる時は値段が下がることが多いので注意が必要

半年ぐらい戻らない時もあるが短期に下がった場合は買い増しのチャンス

証券会社などの大口が買い戻しが始まった時は反転の場合が多い

極端に空売りが入った場合 よく営業日に空売り規制が入る場合があります

個人の空売りが増えて 価格は急に上がった場合 買い戻しが入り踏み上げ相場になることがあります

知っていると良いこと

銘柄選びが一番大事

- 値上がりしている一部の銘柄:値上がりしている株は何千もある株の中で一部の株だけです

- プライム市場:大型株は出来高があり株の売却ができますか中小株は人気がなくなると希望の価格で売ることができなくなり困ります

バンドウォークとトレンドに従う理由

- バンドウォークとは:ボリンジャーバンドの上帯または下帯に沿って価格が推移する状態で、強いトレンドが継続しているサインである

- 実践要点:バンドウォークが確認できる場面ではトレンド方向に順張りで追随するのが合理的だが、バンドの急拡大や出来高・他指標との不一致はダマシの可能性を示すため注意すること

急騰銘柄は「提灯」警戒で買わない理由

- 提灯(煽り)とは:短期間の過度な買いが投機的に集まり、実需・ファンダメンタルを伴わない上昇を指す。急騰直後の買いは利食いや需給反転で急落を被るリスクが高い。

- 実践要点:急騰がニュースや業績改善で正当化されるかを確認し、裏付けが弱ければ様子見か分割買いで対応すること

窓開け(ギャップ)と窓埋めの法則

- 窓開け(ギャップ):前日終値と翌営業開始値に大きな価格差が生じる現象。需給やニュースが原因。

- 窓埋め(ギャップフィル):多くの場合、短中期で窓の価格帯に戻る現象が観察されるため、窓開け直後に安易に追随買いするのは危険である

- 実務対応:窓を埋める可能性とその根拠(出来高、材料、直近トレンド)を判断してからポジションを取る。

市場が冷めたときに買うメリット(逆張りの理屈)

- タイミング概念:市場全体が過度に売られて冷めた局面は割安で拾いやすく、中長期で有利になることがある(例:ショック後の買い場)。

- 実践要点:市場センチメントとファンダメンタルを確認し、急反発の期待だけで飛びつかない。資金分割と損切りを前提に買うこと。

(実例や歴史的ショックの帰結は個別事例で異なるため、銘柄別に判断すること)

資金配分と現金余力の重要性

- 常に一部資金を残す理由:下落局面で有利な買い場が来たときに投入できる余力を確保するため。全力投球は機会損失と強制決済リスクを高める。

- 実践ルール例:総資金の20〜40%を流動資金(買い増し用)として維持するなど、ポートフォリオごとの規則を事前に決める。

(具体比率は個人のリスク許容度による)

信用取引と空売りのリスク

- 致命的リスク:信用(レバレッジ)取引は損失が拡大しうるため、追証や強制決済で最悪破産に至る可能性がある。十分な知識・資金管理と経験がないなら手を出さないのが安全である

- 代替:現物でのヘッジやオプション(運用経験がある場合)を検討する。

毎年上がっている株を狙う考え方

- グロースの選好:長期にわたり安定して増収増益や配当成長を続ける銘柄は、複利効果で投資成果が良くなる傾向がある。

- 実践要点:過去の上昇だけで判断せず、業績の継続性、競争優位、財務健全性を確認し、分散投資で個別リスクを抑えること。

長期連休前にポジションを軽くする

1. 市場が休場中に世界情勢が動くリスク

- 連休中に海外で地政学リスクや経済指標の発表があると、再開後に株価が大きく動く可能性がある。

- 休場中は売買できないため、リスクヘッジができない!

2. 流動性の低下で値動きが荒くなる

- 年末年始は参加者が減るため、板が薄くなりやすい。

- 少ない注文でも株価が大きく動く=スプレッドが広がる。

3. 機関投資家のポジション調整

- 年末はファンドの決算期でもあり、保有銘柄を一時的に手仕舞う動きが出やすい。

- これにより、一時的な下落圧力がかかることも。

4. 個人投資家の節税売り(損出し)

- 利益確定と損失確定を組み合わせて税金を抑える動きが活発になる。

- 特に12月後半は売り圧力が強まりやすい

✅ 実践的な戦略

| タイミング | アクション |

|---|---|

| 連休1週間前 | ポジションの見直し開始。含み益・含み損を整理。 |

| 連休直前(大納会など) | 利益確定、損出し、ポジション縮小。現金比率を高める。 |

| 連休中 | 相場から離れてリフレッシュ。来年の戦略を練る。 |

| 大発会(年始) | ご祝儀相場に注意しつつ、慎重に再エントリー。 |

💡 補足:ポジションを軽くするとは?

- 保有株を一部売却して現金化

- 信用取引の建玉を解消

- 新規エントリーを控える

- 逆指値などでリスク管理を強化

まとめの投資ルール

- バンドウォークを確認したら順張りで乗るが、出来高と他指標で信頼度を確認する

- 急騰(提灯)は裏付けがなければ買わない

- 窓開けは窓埋めの可能性を前提に慎重に対応する

- 市場が冷めた局面は分割買いで狙う好機となり得る

- いつでも買えるように資金を残す(例:20〜40%)こと。

- 信用取引は破産リスクがあるため、初心者は避けるか極めて慎重に扱う

- 長期で上がる銘柄は業績と財務で検証したうえで保有する。

- 年末年始のような長期連休前にはポジションを軽くする

損切りライン

損切りラインの結論と前提

- 結論:株の損切りラインは一般的に10%が目安として広く使われているが、万人向けの「正解」ではなく、個々の投資目的・リスク許容度・銘柄特性に応じて柔軟に決めるべきである

なぜ10%がよく使われるのか(理屈と利点)

- シンプルさ:購入価格に対して分かりやすく運用ルール化しやすい。多くの投資指南や実務例で採用されているため心理的に実行しやすいという利点がある

- リスク管理:一律10%で切れば極端な含み損の長期化や資金枯渇リスクを抑えやすい一方、相場のボラティリティや銘柄の性質次第で実損額は大きく変わるため注意が必要である

損切りラインを決める具体的な方法(実務的)

- 固定比率法(例:10%)

- ルール:購入価格から▲10%で自動売却。心理的迷いを減らせる

- 注意点:値動きが激しい銘柄だと頻繁に刈られる可能性がある

- ポジション比率逆算法

- 考え方:最大許容損失額(口座全体の何%まで失えるか)を決め、各銘柄の投資額と損切り比率からポジションサイズを算出する(例:許容損失5%なら、銘柄の許容下落幅に応じて投入額を調整)

- テクニカル根拠法

- ルール:移動平均・サポートライン・ボラティリティやATR(平均的な値幅)などに基づいて損切り位置を決める。単純パーセンテージより「根拠」があるためダマシを減らせる

- 利益と同じ比率で決める方法

- 例:目標利回りと同等の損失幅に設定(利確と同一比率で損切り)でリスクリワードを管理する方法もある

実例と計算(分かりやすく)

- 購入価格が1,000円、損切りライン10%の場合:

- 損切り価格 = 1,000円 × (1 − 0.10) = 900円。

- 100株保有なら最大損失は (1,000 − 900) × 100 = 10,000円(手数料・税別)

- 口座全体で最大損失10万円に抑えたい場合は、銘柄ごとのポジションサイズを損切り幅から逆算する(ポジション管理)

実行上の注意点と心理面

- 含み損の放置リスク:損切りを先延ばしにすると含み損が拡大し、資金拘束や精神的負担が増えるためルールを守る意義がある

- ダマシとボラティリティ:ボラティリティの高い銘柄や一時的な材料で急落した銘柄は短期的に戻ることもあるため、単純に10%で切ると機会損失や頻繁な取引につながる可能性がある

- 一律ルールの限界:銘柄ごとに5%〜30%など幅を持たせる運用が一般的で、投資対象や戦略(短期トレード/中長期投資)によって最適値は変わる

実務で使える付帯ルール(推奨)

- 事前設定:買う前に損切りラインを必ず決め、指値・逆指値やOCO注文で自動化すること

- 分散と資金管理:一銘柄に全力投球しない。口座全体での最大許容損失を基にポジションを分散すること

- ルール見直し:市場環境や銘柄の業績・ボラティリティが変われば損切り基準を見直す。事後に感情で変更しないルール運用が重要

- 代替手段:中長期保有で「ボラティリティが大きく一時的」と判断できる場合はトレード用資金と長期保有用資金を分けるなど工夫する

トレーリングストップ

トレーリングストップの概要と狙い

- 定義:トレーリングストップは、価格が有利に動くごとに「逆指値(損切り)水準」を自動で引き上げていく注文方式で、利益を伸ばしつつ損失を限定する目的で使われます

- 効果:上昇トレンドに乗せて利幅を伸ばし、反転したら自動で決済して利益を守る仕組みです

基本的なやり方(設定手順と例)

-

- 先に保有または買い注文を出す

- トレーリングの方式を選ぶ(2通りの代表例):

- 割合(%)指定:現在価格からの下落率で逆指値を追随(例:トレーリング幅 5%)。

- 金額(円)指定:現在価格からの下落幅(例:トレーリング幅 200円)。

- 有効期間を設定する(即時、当日、30営業日など、証券会社の上限あり)

- 実行の流れ(例):買値1,000円、トレーリング幅5%を設定→株価が1,100円に上昇すると逆指値は1,045円(1,100×0.95)へ自動修正→株価が再上昇すれば逆指値もさらに上がる→株価が逆指値に到達すると成行または指値で決済される

自動でできない場合は自分で株価が変わった時に毎回再設定してください

当日に同じ銘柄を売って買い戻した時

🧾 取引例(特定口座・源泉徴収あり)

- 前日までにA銘柄を1,000円で100株保有

- 当日、1,200円で100株売却

- 同じ日に、1,200円で100株買い戻し

📊 税務上の処理(「買いが先」とみなされる)

特定口座では、実際の順序に関係なく「買いが先」とみなされるため、取得単価は以下のように再計算されるよ:

平均取得単価の計算:

- 前日保有分:1,000円 × 100株 = 100,000円

- 当日買い戻し分:1,200円 × 100株 = 120,000円

- 合計:220,000円 ÷ 200株 = 1,100円

売却益の計算:

- 売却価格:1,200円 × 100株 = 120,000円

- 取得費:1,100円 × 100株 = 110,000円

- 譲渡益:120,000円 − 110,000円 = 10,000円

✅ 結果とポイント

| 項目 | 内容 |

|---|---|

| 実際の利益(感覚) | (1,200 − 1,000) × 100 = 20,000円 |

| 税務上の利益(特定口座) | 10,000円(取得単価が平均化されるため) |

| 保有株の新しい取得単価 | 1,100円(今後の損益計算に使われる) |

- 利益が半分になるように見えるのは、取得単価が平均化されるから!

- このルールは、損出し・益出しのタイミング調整にも影響

💡 損出しとは?

含み損のある株を年末に一度売却して損失を確定させることで、利益と相殺して税金を減らすテクニック

| 項目 | 金額 |

|---|---|

| A株の利益 | +30万円 |

| B株の含み損 | −20万円 |

| 損出し後の通算利益 | 30万円 − 20万円 = 10万円 |

| 税率(約20.315%) | 約2,0315円の税金 |

| 損出ししなかった場合 | 30万円 × 20.315% = 約6,0945円の税金 |

| 節税効果 | 約4万円の節税! |

✅ 損出しのポイント

- 売却して損失を確定することが重要(含み損のままでは節税できない)

- 同じ銘柄を買い戻してもOK(ただし同一営業日だと取得単価が平均化されて節税効果が減る)

- 信用取引を使ったクロス取引なら同日でも平均化されない

- 損失は最大3年間繰り越し可能(翌年以降の利益と相殺できる)

⚠️ 注意点

- 同一営業日での買い戻しはNG:取得単価が平均化されて損失が小さくなる

- 仮装売買とみなされないように注意:同じ価格・同じタイミングで売買すると不正と誤解されることもある

- 受渡日ベースで年内に完了する必要あり:2025年は12月26日(金)までが期限

🎯 まとめ

| 状況 | 対策 |

|---|---|

| 利益が出ている | 含み損銘柄を売却して損出しすることで節税可能 |

| 含み損銘柄を保有中 | 年末までに売却して損失を確定させる |

| 株を手放したくない | 翌営業日に買い戻す or 信用取引でクロスする |

📊 ファンダメンタル指標の基本

| 指標 | 意味 | 理想的な目安 | 見るポイント |

|---|---|---|---|

| PER(株価収益率) | 株価 ÷ 1株あたり利益(EPS) | 10〜15倍が平均 | 利益に対して株価が割安かどうか |

| PBR(株価純資産倍率) | 株価 ÷ 1株あたり純資産(BPS) | 1倍以下は割安感 | 資産に対して株価が高すぎないか |

| ROE(自己資本利益率) | 純利益 ÷ 自己資本 × 100 | 8%以上が優良 | 株主資本を効率よく使って利益を出しているか |

3つの関係式:PBR = PER × ROE

この式を使えば、企業の収益性・効率性・割安度を総合的に判断できる

🧭 ファンダメンタル株の選び方ステップ

① スクリーニングで候補を絞る

証券会社のスクリーニング機能やYahoo!ファイナンスなどで、以下の条件を設定:

- PER:10〜15倍以下(割安)

- PBR:1倍以下(資産価値に対して安い)

- ROE:8%以上(効率よく稼いでいる)

テーマ株で絞るも良いです

② 業種ごとに比較する

- PERやPBRは業種によって平均が違うから、同業他社と比べるのがコツ!

- 例:IT企業はPERが高くなりがち、銀行は低め

③ 決算書やIR資料を確認

- 売上・営業利益・純利益が右肩上がりか

- 自己資本比率や営業キャッシュフローもチェック!

④ 定性情報も見る

- 経営陣の質、ブランド力、競争優位性、将来の成長分野など

- ニュースや決算説明会資料も参考に!

💡 実践アドバイス

| 状況 | 判断のヒント |

|---|---|

| PERが低くROEが高い | 割安で効率よく稼ぐ優良株の可能性あり |

| PBRが1倍未満 | 解散価値より安い=市場が過小評価してるかも |

| ROEが高すぎる | 借金で無理に上げてるケースもあるので注意 |

✅ まとめ:ファンダメンタル株の買い方

- スクリーニングで候補を絞る

- 業種ごとに比較して割安か判断

- 決算・IR資料で中身を確認

- 定性面(将来性・競争力)もチェック

- 長期で保有できるかを考えて購入!

📊 決算日・決算発表日 SQ

🧭 SQ(Special Quotation)

先物・オプション取引の最終決済価格のこと!

SQ日は、株価が大きく動きやすい「節目の日」として注目

🔹 日本のSQ日

- 毎月第2金曜日(オプションSQ)

- 3月・6月・9月・12月は「メジャーSQ」(先物+オプションの同時決済)

📊 決算日・決算発表日

🔹 決算日

- 企業の会計期間の締め日(例:3月末、6月末、12月末など)

- 実際の業績が確定する日

🔹 決算発表日

- 決算内容を公表する日(通常、決算日から45日あとまで)

- 株価に大きな影響を与えるイベント!

多くの企業は15:00〜15:30以降に発表することが多い

PTS(夜間取引)で即反応することもあるから、発表時間も要チェック!

📅 決算発表スケジュールの調べ方

- SBI証券の決算カレンダー:企業名や日付で検索可能

- トレーダーズ・ウェブ:業種別・市場別に一覧表示

- JPX(日本取引所グループ):公式発表予定日が確認できる

✅ 投資戦略に活かすには?

| イベント | 戦略 |

|---|---|

| SQ前 | ポジション調整、ボラティリティ対策 |

| 決算発表前 | 期待で買われることもあるが、結果次第で急落も |

| 決算発表後 | 内容を見て判断。上方修正なら買い、下方修正なら注意! |

決算が良くても織り込み済みということで急落することもある

株価が下がったり上がったりする要因

📉 株価が下がる要因(戦争・大災害時)

| 要因 | 説明 |

|---|---|

| ① 消費マインドの低下 | 不安から消費が減り、企業の売上が落ちる |

| ② サプライチェーンの寸断 | 工場停止・物流混乱で生産や販売に支障 |

| ③ 為替の急変(円高) | 安全通貨の円が買われ、輸出企業に打撃 |

| ④ 原油価格の高騰 | エネルギーコスト増で企業収益が圧迫される |

| ⑤ 金融市場の混乱 | 投資家がリスク回避で株を売る(リスクオフ) |

| ⑥ インフレ懸念 | 戦争や災害で物価が上昇し、企業利益が減少 |

| ⑦ 金利上昇 | インフレ対策で利上げ→株価にマイナス圧力 |

| ⑧ 観光・航空業の打撃 | 渡航制限や需要減で業績悪化(例:コロナ) |

| ⑨ 政治不安 | 政府の対応に不信感→投資家が逃げる |

| ⑩ 保険・再保険コスト増 | 災害時の損害補償で保険会社の利益が減る |

📈 株価が上がる要因(戦争・大災害時)

| 要因 | 説明 |

|---|---|

| ① 防衛関連の需要増 | 軍事費拡大で防衛企業に特需 |

| ② 建設・復興需要 | インフラ再建で建設株が買われる |

| ③ 金(ゴールド)高騰 | 安全資産として金が買われ、金ETFが上昇 |

| ④ エネルギー株の上昇 | 原油高で資源関連企業が利益増 |

| ⑤ 医薬品・生活必需品株 | 景気に左右されにくいディフェンシブ銘柄が強い |

| ⑥ IT・通信インフラ株 | 戦時でも必要不可欠な通信・情報系が注目される |

| ⑦ 災害対策関連銘柄 | 非常食・防災用品・発電機などの企業が買われる |

| ⑧ 政府支援期待 | 財政出動や補助金で一部業種に資金が流れる |

| ⑨ 海外資金の流入 | 日本が戦場でなければ、安全市場として買われる |

| ⑩ 株式の逆行高 | 全体が下がる中でも一部銘柄が“避難先”として上昇 |

日本の株価

| 2025年10月27日 | 50,512.32 |

|---|

📈 単日上げ幅トップ10(1980年以降)

| 順位 | 日付 | Prev Close | Open | High | Low | Close | 上げ幅(ポイント) | 主な理由 |

| 1 | 2024-08-06 | 31458.42 | 32077.33 | 34911.8 | 32077.33 | 34675.46 | 3217.04 | 8/5急落の反動的買戻し |

| 2 | 2025-04-10 | 31714.03 | 32321.21 | 34639.39 | 32320.66 | 34609 | 2894.97 | トランプ関税の一時停止 |

| 3 | 1990-10-02 | 20222 | 20222 | 22899 | 20222 | 22898 | 2676 | バブル崩壊後 |

| 4 | 1987-10-22 | 21910 | 23954 | 24982 | 23954 | 24404 | 2494 | Black Monday 後 |

| 5 | 2025-10-06 | 45769.5 | 46636.07 | 48150.04 | 46592.99 | 47944.76 | 2175.26 | 自民党総裁決定 |

| 6 | 2025-04-08 | 31136.58 | 31729.11 | 33257.16 | 31703.69 | 33012.58 | 1876 | 急落後の買戻し |

| 7 | 1994-01-31 | 18758 | 18791 | 20229 | 18791 | 20229 | 1471 | 政策期待 |

| 8 | 1990-03-26 | 30372 | 30378 | 31840 | 30378 | 31840 | 1468 | 大口買戻し |

| 9 | 2020-03-25 | 18092.35 | 18446.8 | 19564.38 | 18446.8 | 19546.63 | 1454.28 | COVID-19ショックの底打 |

| 10 | 1990-08-15 | 26673 | 26717 | 28159 | 26717 | 28112 | 1439 | セクター別急騰 |

📉 単日下げ幅トップ10(1980年以降)

| 順位 | 日付 | Prev Close | Open | High | Low | Close | 下げ幅(ポイント) | 主な理由 |

| 1 | 2024-08-05 | 35909.7 | 35249.36 | 35301.18 | 31156.12 | 31458.42 | -4451.28 | 米経済指標失望・海外株安 |

| 2 | 1987-10-20 | 25747 | 25745 | 25745 | 21910 | 21910 | -3837 | Black Monday |

| 3 | 2025-04-07 | 33780.58 | 33154.97 | 33158.87 | 30792.74 | 31136.58 | -2644 | アメリカ市場の売り波及 |

| 4 | 2024-08-02 | 38126.33 | 37444.17 | 37471.52 | 35880.15 | 35909.7 | -2216.63 | 海外ショック |

| 5 | 1990-04-02 | 29980 | 29980 | 29980 | 28002 | 28002 | -1978 | バブル後の大調整局面 |

| 6 | 2024-09-30 | 39829.56 | 39117.83 | 39126.36 | 37797.91 | 37919.55 | -1910.01 | 自民党総裁決定 |

| 7 | 2024-09-04 | 38686.31 | 38039.91 | 38080.02 | 36879.33 | 37047.61 | -1638.7 | 海外市場急落の連動売り |

| 8 | 1990-02-26 | 34891 | 34863 | 34863 | 32443 | 33322 | -1569 | 大口売り |

| 9 | 2025-03-31 | 37120.33 | 36440.18 | 36440.18 | 35541.72 | 35617.56 | -1502.77 | 海外市場急落の連動売り |

| 10 | 1990-08-23 | 25211 | 25199 | 25199 | 23649 | 23738 | -1473 | 相場不安定期での急落 |

1000円以上下落した場合はよく営業日に上昇することは多いのでその日の最後に購入しておく方法があります

【投資の格言】暴落は3日待て?株価の暴落時に下げた理由をよく考えさらに下げた場合はすぐに損切りできるようにしておきます

投資信託

💼 投資信託とETFの違い

- 投資信託:運用会社が集めた資金をまとめて運用。証券会社や銀行で購入。

- ETF(上場投資信託):証券取引所に上場していて、株と同じようにリアルタイムで売買できる投資信託

💸 手数料

- 信託報酬:保有中にかかる運用管理費。ETFは年率0.1%前後が多く、投資信託より安い傾向

- 売買手数料:ETFは証券会社によって無料のところもあるよ(SBI証券や楽天証券など)

- 隠れコスト:ETFにも監査費用や指数使用料などが含まれることがあるけど、運用報告書で確認できる

💰 分配金

- ETFは決算期に、利子や配当などの収益から分配金が支払われる

- 年1回〜4回など、銘柄によって頻度が違う。高配当ETFなら分配金も多め

- キャピタルゲイン(値上がり益)は分配されず、ファンド内に再投資されることが多

🛒 購入方法

- 証券口座(SBI証券、楽天証券など)を開設して、ETFを選んで購入。

- 株式と同じように「指値」や「成行」で注文

- NISA口座を使えば、分配金や売却益が非課税になる

⏳ 投資期間

- ETFは長期保有が基本!分配金を受け取りながら、資産をじっくり育てるスタイル。

- 短期売買もできるけど、手数料や税金を考えると長期の方が有利なことが多い。

オルカン(eMAXIS Slim 全世界株式)

「オール・カントリー」の略で、世界中の株式に分散投資できるインデックス型の投資信託。米国、日本、欧州、新興国など約50カ国以上の企業に投資

💸 手数料(信託報酬)

- 年率 約0.1133%(税込)と超低コスト!

- 購入手数料・売却手数料は基本無料(ネット証券ならほぼゼロ)

💰 分配金

- 分配金なし(再投資型)だから、運用益はそのまま再投資されて資産が増えていく仕組み。

- 長期で複利効果を狙える

日経平均株価やMSCIに採用されている銘柄を狙うのも1つの方法です

🇺🇸 アメリカ株の基本ガイド

日本株の株価に大きく影響を与える

🕰️ 取引時間(日本時間)

- 通常取引時間

- サマータイム:22:30〜翌5:00

- 冬時間:23:30〜翌6:00

- 時間外取引

- プレマーケット:21:00〜22:30(夏)/22:00〜23:30(冬)

- アフターマーケット:翌5:00〜9:00(夏)/翌6:00〜10:00(冬)

📅 取引日

- 月〜金曜日(米国の祝日は休場)

- 日本の祝日でも、米国市場が開いていれば取引可能!

📈 ダウ平均株価

- アメリカを代表する30社で構成される株価指数

🚨 サーキットブレーカー制度

- 株価が急落したときに取引を一時停止する仕組み

- 7%下落:15分停止

- 13%下落:さらに15分停止

- 20%下落:その日は終了!

🔤 銘柄コード(ティッカーシンボル)

アメリカ株では、企業ごとにアルファベット数文字のコードが割り当て

| 企業名 | コード | 上場市場 |

|---|---|---|

| Apple | AAPL | NASDAQ |

| Amazon | AMZN | NASDAQ |

| Microsoft | MSFT | NASDAQ |

| Coca-Cola | KO | NYSE |

| Disney | DIS | NYSE |

参考になるサイト

| 名称 | 説明 | リンク |

|---|---|---|

| Yahoo!ファイナンス | 株価、為替、企業情報などを網羅した日本最大級の金融情報ポータル | こちら |

| Karauri.net | 空売り残高の推移を銘柄別にチェックできる専門サイト | こちら |

| 日本取引所グループ(JPX) | 東証・大証などを統括する公式サイト。上場企業情報や統計データが豊富 | こちら |

| 株探(Kabutan) | 決算速報や株価ニュース、注目銘柄の分析に強い株式情報サイト | こちら |

| みんかぶ(Minkabu) | 個人投資家の予想やコメントが集まるSNS型の株式情報サイト | こちら |

| MSNマネー | Microsoftが提供する金融ニュース&株価情報サイト。世界の市況もカバー | こちら |

| TradingView | 高機能チャートとSNS機能を備えた世界中の投資家が使う分析プラットフォーム | こちら |

| 株マップ.com | 金融工学を活用した銘柄スクリーニングや仮想取引ができる投資情報サイト | こちら |

| チャートなび | AIによる高値予測やリアルタイム投資家動向が見られる無料チャート分析ツール | こちら |

| IR BANK | 上場企業の財務データや決算情報を長期で分析できる便利な企業分析サイト | こちら |

サイトに連携したスマホアプリもあるので便利です

ポートフォリオを登録できるサイトもあります

J-REIT & インフラREIT取引の為のチャートに代わる道しるべ | ヒートマップで分かるJ-REITの投資口価格トレンド

マイポートフォリオ-チャート一覧-株価ミニチャート一覧

とむぶろ(株歴20年日米株大化け銘柄先取り情報)

stockinvestinfo

おすすめの書籍

イラスト多くカラフルで読みやすい

チャート ファンダメンタル以外で銘柄を調べる

SNS で話題になっている株や最近テレビコマーシャルを始めた会社など

テーマ株

🌟 2025年注目のテーマ株ジャンル

1. 核融合関連株

政府が「フュージョンエネルギー・イノベーション戦略」を改定し、国策として推進中!

2. 半導体関連株

AI、EV、自動運転、データセンターなどの成長分野を支える中核技術として再注目!

3. データセンター関連株

生成AIやクラウド需要の拡大で、冷却技術や電力供給、通信インフラ関連企業が注目されてる。特に半導体や電力系と連動してるテーマ!

4. 防衛関連株

地政学リスクの高まりで、防衛装備関連企業が再評価されてる。政府の防衛費増額も追い風!

どのテーマも「国策」「技術革新」「グローバル需要」がキーワード

風説の流布

風説の流布(ふうせつのるふ)は、株価を動かす目的でウソの情報を広めること💬 たとえば「この会社の株が急騰する!」って根拠なしにネットに書き込んだりすると、それが風説の流布に当たる可能性がある

これは金融商品取引法で禁止されてる行為で、違反すると罰金や懲役になることもある。SNSが普及してる今、うっかりでも気をつけないといけない

よしっ、水面下の動きを見抜くコツ、教えちゃうね!🌊

仕手株

仕手株は、仕手筋と呼ばれる投資グループが株価を意図的に操作する銘柄。見分けるには、次のポイントが重要

- 発行株式数が少ない(例:6,000万株未満)

- 株価が低い(500円以下の低位株)

- 出来高が少ない(普段の取引量が少ない)

- 株価急騰の理由が不明(材料がないのに上がる)

- SNSや掲示板で過剰に煽られている(「イナゴ」狙い)

こういう銘柄は、見た目のチャンスに飛びつくと、大損することがある

ディスカッション

コメント一覧

まだ、コメントがありません